こんにちは、八王子・多摩で会計事務所をやっている税理士の古川顕史です。

相続税の控除制度には基礎控除の他にも様々なものがありますが、その一つに「相続税の配偶者控除」があります。これは、相続人が被相続人の配偶者の場合は相続税を「1億6,000万円」か 「配偶者の法定相続分額」のどちらか高い金額まで非課税にするものです。

非課税枠が高額な点から万能のようにも見えますが、むやみに適用してしまうとかえって損をしてしまうこともあります。

どうして損をしてしまうのか、本記事で詳しく解説いたします。

目次

【相続税の配偶者控除とは】

(1)概要

前述したように同制度は、被相続人の配偶者が財産を相続した際に、下記のうちどちらか大きい金額まで課税対象額を控除できるものです。

- ・1億6,000万円

- ・配偶者の法定相続分額

法定相続分は民法で定められた各相続人が相続できる遺産の目安です。

- ・相続人が配偶者のみなら遺産の全て

- ・子供がいる場合は1/2

- ・親が相続人の場合は2/3

と配偶者の配分は変わります。

(2)要件

- ・対象者は被相続人の戸籍上での配偶者であること

- ・相続税申告期限までに遺産分割が完了している

- ・期限内に相続税申告書を提出すること

内縁の夫や妻の場合は対象外となります。

また、配偶者控除額は、配偶者の相続財産額をベースに算出するので、申告期限までに遺産分割を完了し、申告書を税務署に提出しなければなりません。控除適用後の税金額が0円であっても申告は必要です。

なお、申告期限までに遺産分割が完了しない場合は、一旦、配偶者控除の適用がないものとして相続税を納税します。その際に、「申告期限後3年以内の分割見込書」を提出することで、後に遺産分割がまとまった時に、配偶者控除を申請できるようになります。

【配偶者控除のフル活用が損になる可能性も】

同制度は非課税枠が高く大変魅力的ですが、使い方によってはかえって相続税が高くなってしまうこともあります。

何故なら、相続は大抵の場合、一回で終わらないからです。

例えば、家族構成が父、母、子供の3人家族の場合、お父さんが亡くなってお母さんと子供に財産が相続された後、お母さんが亡くなって子供への相続が発生しますよね。子供の子供、つまりお父さんにとってのお孫さんがいるかどうかは割愛しますが、少なくとも二回の相続は起こるわけです。

一回目の相続では配偶者控除によって、相続税を大幅に安くできても、その次の相続(お母さんから子供への相続)では、相続税の配偶者控除が利用できないので、その分相続税額が大きくなることが考えられます。

これは、初回の相続のときに配偶者が遺産を多くすればするほど影響は大きくなります。

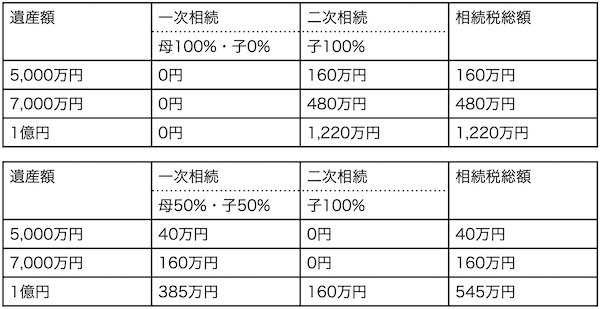

上記は一次相続での相続人が【母(被相続人の妻)と子供の計2人】で【母親に固有資産がなく二次相続では一次相続で引き継いだ遺産を子どもにそのまま渡す】場合をシミュレートしたものです。

一次相続で母親の取り分を多めにすると、一次相続では相続税がお得になりますが、トータルで見ると逆転してしまいます。

このように、むやみに配偶者控除をフル活用しても得にはならないことがわかりますね。

【節税のポイントは家族構成や遺産内容によって変わる】

相続税を上手く抑えるには、前提として「相続税は家族状況や遺産総額・分け方で金額が大きく変わる」ということを理解しなければなりません。

どのように配分するか、どのような控除制度を適用するか、その場限りで考えるのではなく、次世代も見据えて考えることが重要です。

ただし、次世代も踏まえると、不確定要素が増えて複雑になってしまいます。なので、無理をせず専門の税理士に節税の相談をするのも良いでしょう。

【相続税についての相談やお悩み】

相続税を抑えたい、節税方法を知りたい方は八王子・多摩の古川会計事務所・八王子相続サポートセンターへお気軽にお問い合わせください。

70余年の豊富な実績を持つ税理士が親切・丁寧に対応いたします。