こんにちは、八王子・多摩で会計事務所をやっている税理士の古川顕史です。

本来は被相続人が持つ財産ではないものの、被相続人が亡くなった際に相続人のものとなる財産を「みなし相続財産」と言います。

過去にも紹介しましたが、このみなし相続財産は、税法上では通常の相続財産と同じ扱いとなり、相続税の課税対象となります。

みなし相続財産は課税対象であること以外にも注意点があります。

本コラムで詳しく説明いたしますので参考にしてください。

目次

【みなし相続財産】

みなし相続財産に当たる主なものは以下の通りです。

被相続人が保険料の全部または一部を負担していた場合、被相続人の死亡時に受取人に渡る保険金は相続税の課税対象となります。

②死亡退職金

被相続人の勤務先から遺族に支給されるもの。課税対象に死亡退職手当や功労金等がある。

③相続時精算課税適用財産

相続時精算課税制度を適用した財産のこと。同制度利用で合計2,500万円まで贈与税は非課税となるが、相続手続き開始時には贈与した財産に相続税がかかる。

④相続開始前3年以内の贈与財産

相続開始から3年以内の贈与財産は、相続税の課税対象。

【相続放棄をしても課税の対象】

相続放棄をすると遺産は受け取れませんが、死亡保険金や死亡退職金等は相続放棄をしても受け取りが可能なため、相続税の課税対象になります。

(この場合に取得した退職金や保険金は遺贈によるものとされます。)

加えて、相続放棄のせいで相続人が本来使用できた各控除制度の活用もできなくなります。

予想外な高額の税金を支払うことにもなりかねないので、みなし相続財産がある場合の、相続放棄は慎重に検討すべきです。

【原則的に遺産分割の対象にはならない】

みなし相続財産は税法上で相続財産と同じ扱いになるだけで、民法上では相続財産ではないとされます。

つまり、死亡保険金や退職金で取得した金銭は受給者の固有財産=遺産分割の対象外です。 このような事象が分割協議での争いの原因になる可能性もあります。

例を挙げると、父親が長男には現在住んでいる住居を、次男には同程度の金銭を遺産として渡ししたいと考えて、次男を受取人とした生命保険金をかけていたとします。被相続人が亡くなった後、死亡保険金が次男に出ますが、この金銭は相続財産にはなりません。

そのため、次男は同額の財産を受け取ったにも関わらず「(民法上の)相続財産に差があるため分割内容が不平等」と主張することも可能というわけです。

【保険料負担者によって死亡保険金にかかる税金が変わる】

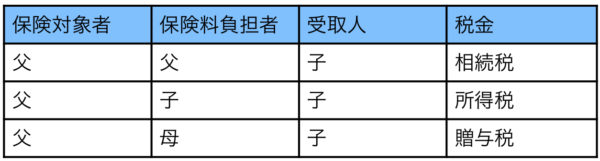

死亡保険金は被相続人が保険料を負担し、受取人が相続人だった場合は非課税枠(500万円×法定相続人の数)を活用することができます。

ただし、保険料を被相続人以外が負担していた場合、課税される税金の種類が変わるので、非課税枠が使えなくなります。

父親が亡くなり、妻と子が相続人の場合を例とすると、保険料負担者の違いによって下記のように税金の種類が変わってきます。

非課税枠が使えないと、余計な税金を払う羽目になってしまうので注意してください。

【相続手続きについての問い合わせ・ご相談】

相続税や相続手続きについてのお悩み・ご相談がありましたら、八王子・多摩の古川会計事務所・八王子相続サポートセンターへお気軽にお問い合わせください。

70余年の豊富な実績を持つ税理士が親切・丁寧に対応いたします。