こんにちは、八王子・多摩で会計事務所をやっている税理士の古川顕史です。

被保険者の死亡によって保険金が支払われる「死亡保険金」は通常相続財産同様に課税対象となりますが、一定の非課税枠が用意されているので、節税対策として利用できます。

ただし、死亡保険金は保険金の受取人を誰にするかで、節税効果が変わってきます。むしろケースによっては損をすることもあります。

【死亡保険金の非課税枠】

死亡保険金の非課税枠は以下の数式で算出します。

例えば、夫婦2人と子ども2人の4人家族で夫が亡くなった後、保険金受取人の妻が3,000万円を取得した場合

非課税枠:500万円×3人=1,500万円

課税対象額:3,000万円−1,500万円=1,500万円

となります。

なお、非課税額は、受け取る保険金の割合に応じて分配されます。

つまり、保険金の受取人が妻と子供の3人で、1,000万円ずつ取得した場合は非課税枠もそれぞれ500万円ずつになるということです。

【死亡保険金の節税効果】

『死亡保険金の非課税枠を最大限活用して、相続税の負担を抑えたい!』と思っているのであれば、受取人は被相続人の子供にした方が効果は高いと言えます。

その理由として、

- ・夫婦間の相続には配偶者控除がある

- ・子供にある程度の財産を渡した方が、後に起こる相続で税額が安くなる

の二点が挙げられます。

まず、配偶者控除とは配偶者の取得財産額が「1億6,000万円」か「法定相続分額」のいずれか大きい額まで非課税となる制度です。つまり、かなりの税額を抑えることができるので、配偶者に対しては相続税が課税されないことがほとんどなのです。

よって、死亡保険金の非課税枠配偶者に使うのは効率が悪いと言えます。

前述したように、非課税枠も取得する保険金額に応じて分配されます。なので、子供にできるだけ保険金を取得させて、非課税枠を活用させた方がお得でしょう。

また、配偶者が財産を多く受け取ってしまうと、後の相続(配偶者が死亡した際)での相続財産が増えるので、相続税も高くなってしまいます。そのため、できる限り子供に財産を渡しておいた方がトータルでは相続税も抑えられます。

【保険料負担者の設定に注意】

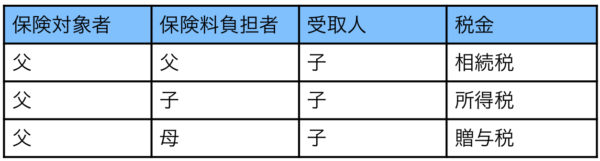

以前の記事でも述べていますが、保険料を被相続人以外が負担していた場合、課税される税金の種類が変わり、非課税枠が使用できなくなります。

父親が被相続人で、妻と子が相続人の場合、保険料負担者の違いによって下記のように税金の種類が変わってくるので注意してください。

【相続税についてのご相談】

「相続税がいくらになるか知りたい」、「相続税を少しでも減らしたい」等のご相談は、八王子・多摩の古川会計事務所・八王子相続サポートセンターへお気軽にお問い合わせください。

70余年の豊富な実績を持つ税理士が親切・丁寧に対応いたします。