相続税の計算方法②|八王子・多摩の相続なら

こんにちは、八王子・多摩で会計事務所をやっている税理士の古川顕史です。

前回は相続税の計算の流れについて解説しました。

今回は正味の遺産額の計算方法について解説していきます。

【①正味の遺産額(相続税の課税対象となる遺産額)を計算する】

相続や遺贈、相続時精算課税の適用を受ける贈与によって財産を取得した人ごとに、

相続税の課税対象となる遺産額である正味の遺産額を計算します。

正味の遺産額を計算するためには、5つのステップが必要です。

| 1.相続や遺贈によって取得した財産の計算 2.相続時精算課税適用財産の計算 3.非課税財産(債務・葬式費用等の金額)の計算 4.相続開始前3年以内の贈与財産の計算 5.正味の遺産額の計算 |

ここからは、それぞれのステップについて解説していきます。

<1.相続や遺贈によって取得した財産の計算>

プラスの財産(資産)だけでなくマイナスの財産(借金)を含めた財産の金額を計算します。みなし相続財産もこの中に含まれます。

みなし相続財産とは、被相続人が亡くなった時点では所有していなかったが、後に相続人が相続することが明確である財産(生命保険金等)のことを言います。

| ≪プラスの財産(資産)≫ 預金 有価証券(株、国債等) 不動産(土地、建物) みなし相続財産(生命保険金等) | ≪マイナスの財産(借金)≫ 住宅ローン 未払い金 |

<2.相続時精算課税適用財産の計算>

被相続人から生前に贈与された財産の内、相続時に非課税になるように申請した財産の金額を計算します。

<3.非課税財産(債務・葬式費用等の金額)の計算>

非課税財産の金額を計算します。

非課税財産とは債務や葬式費用等、その性質上課税することが相応しくない財産のことを言います。

| ≪非課税財産≫ ・【500万円×法定相続人の数】までの生命保険金 ・【500万円×法定相続人の数】までの死亡退職金 ・墓石、仏壇、祭具など ・国や地方公共団体、特定の公益法人に寄附した財産 |

<4.相続開始前3年以内の贈与財産の計算>

Bの相続時精算課税適用財産とは異なり、相続時に税額精算のない贈与財産の金額を計算します。

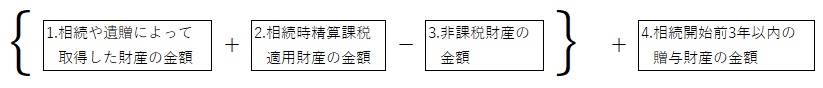

<5.正味の遺産額の計算>

1から4まで全てを計算し終えたら正味の遺産額が計算できます。

計算方法は次の通りです。

なお、(1+2-3)が赤字(マイナス)になる場合は「0」として計算します。

正味の遺産額は相続税の計算の基準となる金額です。

この計算を誤ってしまうと、納めるべき相続税額まで全ての計算を誤ってしまう可能性があるため注意が必要です。

正味の遺産額法の計算にお困りの方は

八王子・多摩の古川会計事務所・八王子相続サポートセンターへお気軽にお問い合わせください。

70余年の豊富な実績を持つ税理士が親切・丁寧に対応いたします。

八王子相続サポートセンター所長。早稲田大学商学部卒業。あずさ監査法人退社後、古川会計事務所入所。

相続税対策(納税予測、資産組替シミュレーション等)立案多数

「法律顧問」も加えて「相続問題」をワンストップで解消するべく、「八王子相続サポートセンター」を開設いたしました。

八王子・多摩地域における長年の実績をふまえ変化する税制をフォローし、事前・事後の対策如何にかかわらず

「円満な相続」「否認されない相続税申告」を目指し、邁進してまいります。